こんにちは!

ふじふじ太です!

これは賃貸と売買どちらを選ぶべきかという判断材料にもなるかと思います。

まず最初に、「住宅ローン」と聞くと拒否反応を起こす方も多いのではないでしょうか。

借金をするということ事態を毛嫌いしている方も多いと思います。

よく耳にする例としては、

・借金を35年負うなんてありえない、そんな責任負いたくない!

・35年ローンを支払い続ける自信がない!

・借金はしたくないからずっと賃貸で十分!

・ローンの返済に追われて貯金ができなくなりそう!

というお声、よく聞きますよね。

今回のブログで私が伝えたいことは、「物件をきちんと選べば、住宅ローンは払えば払うほど貯金になる」ということです。

逆を言いますと、物件をきちんと選ばないと、持ち家は負債にもなり得ます。

詳しくご説明させてください。

まず大前提として、「住宅ローン」と賃貸で払う「賃料」では月々の支払額が近かったとしても内訳が全く異なりますので、同じ目線で考えてはいけません。

スムログブロガーのマンションマニアさんが最近テレビで語った「お金に余裕がある方は賃貸でもよい」という概念にも通じます 。例えば芸能人の方は、ファンに住む場所を特定されたくないため、定期的に引っ越されます。

また、法人契約などで事務所からお給料とは別に住宅を支給されます。

このような方たちは、特に買い急ぐ必要はありません。

しかし、たいていの人はこういう事情がありません。

実質払う「損金」で比較をすると、賃貸の方が遥かに金銭的な損の額が大きいのです。

具体的な例を挙げて説明していきます。例えば豊洲エリアで60㎡前後の2LDKのタワーマンションに住みたいと考えた時の購入・賃貸の平均的な条件は以下の通りです。

※今回初期費用は考慮しておりません。

・物件価格:6,000万円

・住宅ローン支払額:15.6万円(変動金利0.525%)

・月額管理費/修繕積立金等:3万円

・月額固定資産税:1.3万円(年間16万円想定)

上記より、購入をした場合の月々の支払総額は19.9万円となります。

<<賃貸で借りる場合の月額支払額>>

・賃料:23万円

・更新料:2年毎に23万円

上記より、借りた場合の月々の支払総額は23.9万円となります。

※更新料を2年で月割りして合算しております。

比較すると、月々の支払額については購入をした方がやや低く抑えることができますが、月々4万円程度の差額であれば、わざわざ購入をしてリスクを背負う必要はないと思う方もいらっしゃると思います。

しかも購入をした場合、修繕積立金は将来的に値上がりますし、ローンの支払い額は今後35年間変わりませんし、金利上昇などで今後月々の負担額が増えていく可能性も高いです。

一方賃貸であれば、物件が古くなれば、その時の相場に合わせて賃料を下げてもらうこともできるかもしれません。 では、ここからさらに掘り下げていきます。

キーワードは「金利と元金」です。

金利と元金

先ほどの例で住宅ローン支払い額は15.6万円でしたが、その内約は元金13万円と金利2.6万円となります。

空前の低金利の今だからこそ、なんと支払額の約83%が元金です!

ここがポイントですが、元金は借入残債から引かれていく金額となりますので、単純な損金とは異なります。

元金を支払うほど、借金・負債がどんどん減っていくということです。

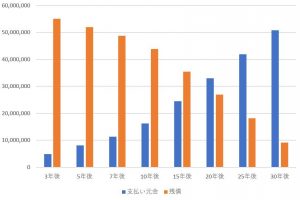

※下記グラフをご参照ください。

それでは本題の、購入と賃貸の場合の「損金」を比較してみます。

<<購入をする場合の損金>>

・住宅ローン支払金利:2.6万円

・月額管理費/修繕積立金等:3万円

・月額固定資産税:1.3万円(年間16万円想定)

※元金は借金返済という視点で損金とは異なります。

さらに! ありがたいことに住宅ローンで購入をすると「住宅ローン控除」という税制優遇のおまけもついてきます。

一般的な中古個人間売買の場合は年間20万円の税額控除が10年間受けられますので、実質の年間の損金は62.8万円となります。

一方で賃貸は月額賃料全額が損金となります。

月額賃料が23万円とすれば、年間損金総額は276万円となります。

年間で62.8万円と276万円の差ですので、購入のケースと比べると損金の額は4.4倍となります。

5年間で1000万円以上の差となります。

いかに賃貸の方が損金が大きいか、一目瞭然です。

住みながら投資の考え方

毎月支払う元金について例えるとするなら、「積み立て型の投資をしているようなイメージ」です。

これがまさに住みながら投資です。

ノーリスクの投資は存在しないと思いますが、選ぶ物件を間違わなければ非常に勝てる確率の高い投資ではないかと思います。

この「住みながら投資」の基本的な考え方として、物件の値上がりを期待する必要は全くありません。 少しでも値上がりもしくは、価格が下がらないだけでも大勝利です!

築年数に応じた物件価格の目減りは当然で、至極普通のことです。

仮に物件価格が10年間値下がりをしなければ、10年間支払い続けてきた元金は物件を売却した時に戻ってくるお金となる訳です。

よって、結果的に10年間支払ってきた元金は貯金をしているのと同じだったという理屈です。

貯蓄・投資をしている感覚ですので、当然どこかで売却という名の損益確定をする必要があります。

そのタイミングは市況や自身の状況に応じて臨機応変に検討すればよく、「売却」という選択肢を持てば、35年間ローンを支払わなきゃいけないというプレッシャーもなくなります。場合によっては賃貸という方法もありますね。

いわゆる住みながら投資の「負け」とは支払った元金以上に物件が目減りした時です。

その時は、賃貸でよかったー!となりますね。

当然、築年数が経過するほど値下がりすることの方が多いですが、経験上、物件の値下がりのスピードと残債の減るスピードでは、残債の減るスピードの方が早いです。

それはあくまで今の低金利に支えられた上での理論です。

金利変動が嫌であれば、10年固定、全期間固定なども選べます。

具体的に先ほどの物件で例えると、10年後変動金利がそのままであった場合は、残債4,382万円となります。

金利変動リスクなど考慮していない単純計算ですが、6,000万円で購入をした物件が、10年後に1,618万円値下がり(27%以上の値下がり)すると思うのであれば、賃貸のまま借り続けた方が良く、逆にそんなに下がらないと思うのであれば購入をした方が良いという判断となります。

私は後者の考えですので、物件の購入を選択しました。

初期費用を考慮するともう少し見方はシビアになりますが、それでも賃貸で経費が高いと知りつつ住み続けるよりも、投資色がある分リスクは多少ありますが、含み益を残せる可能性があるという点で、購入された方が金銭的メリットは高いという結論です。また、これは私の個人的な主観ですが、住みながら投資は株や投資信託などと違って自分が住む家への投資です。

愛着も湧きますし、自分が気に入って買って住んだのですから、その過ごした時間と満足度はプライスレスです!

将来のことは誰にもわかりませんし、100%勝てる投資はないと思いますので、多少の損は許容範囲!くらいの気持ちも必要かもしれません。もちろん、住みながら投資のお手伝いをご希望であれば、全力でお手伝いさせていただきます!

本日は以上となります。ご購読頂き有難う御座いました!

ご質問などあれば、下記アドレスへお気軽にご相談下さい!

[email protected]

twitterもやっておりますので是非フォローよろしくお願いいたします!

随時相談受付中。ふじふじ太に直接会って相談したい!という方はこちらから! ふじふじ太公式ラインに登録すれば、湾岸マンションアナリティクスも見放題です! お友達追加はこちら! Twitterでも情報発信しています、アカウントはこちらから。ぜひフォローお願いいたします!

スムログ-150x150.jpg)

コメントを残す