皆さん、2024年のマンション市場、どう見ていますか? 価格高騰が続く中、「賃貸と持家、どっちがお得?」という古くて新しい議論が再燃しています。

特に最近は「キャッシュフロー的に賃貸の方が有利になってきたのでは?」という声もチラホラ。今回は、この疑問にズバリ切り込んでいきます!

マンション価格高騰の現状

まず、現状をしっかり押さえておきましょう。2024年現在、都心部の人気エリアでは2020年比で40%程度の上昇が見られます。例えば、具体的な物件を例にお話しします。

アーバンドックパークシティ豊洲

3LDK 70㎡(21坪)管理費修繕積立金合計30000円 金利0.375%

と仮定します。

2020年 坪400万円

購入8400万円 月支払い243443円 VS 賃料 月支払い 290000円

2024年 坪700万円

購入14700万円 月支払い403525円 VS 賃料 月支払い 310000円

マンション価格が高騰した現在、購入した方がキャッシュフローが上回るエリア、物件は結構多いと思います。

では、どの様に考えて購入すれば良いのでしょうか。

賃貸と購入のメリット比較

賃貸のメリットは、やはり初期費用の低さと住み替えの柔軟性。ただし、2024年の今、家賃の上昇傾向には要注意です。都心部では過去5年で平均10%以上の家賃上昇が見られます。

一般的に賃貸の居住期間は平均3~4年となり、物件価格の高騰が賃貸の市場に反映するまで時間がかかるということで、今後当然賃料は上昇します。

持家の最大のメリットは資産形成です。

住宅ローン完済後は居住コストをかなり抑えられます。

また、万が一の時に資金化できます。

インフレ局面において、当面経年による資産性の毀損を最小限に抑えられます。

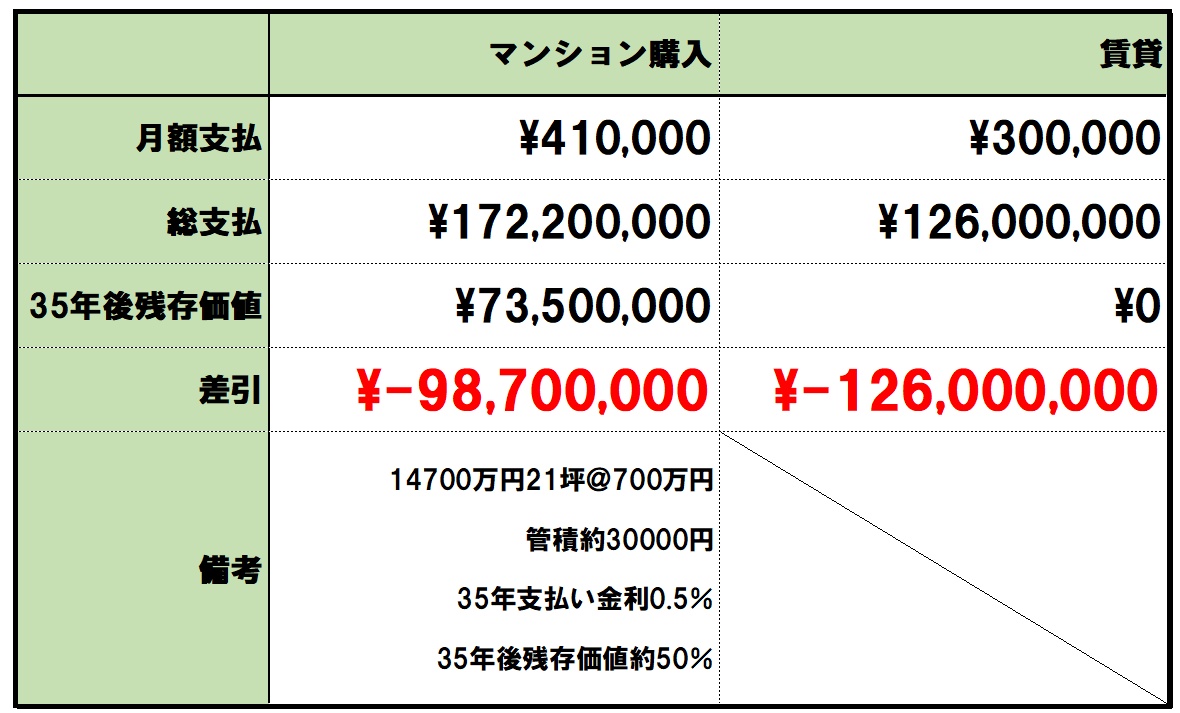

35年キャッシュフロー比較

では、具体的に見ていきましょう。

↑は先ほど例に出したアーバンドックパークシティ豊洲に近い条件の物件で35年間のキャッシュフローを比較した図になります。

勿論、持家の場合は金利や管理費修繕積立金の上昇、賃貸の場合は賃料の上昇が現実的ですが、一旦ない前提で作成しております。

確かに35年の支払い金額の比較の上では、持家の場合キャッシュフローが過分になります。

ただ、持家には残存価値があります。

仮に残存価値50%とすると2730万の差額があり、持家優位と言えます。

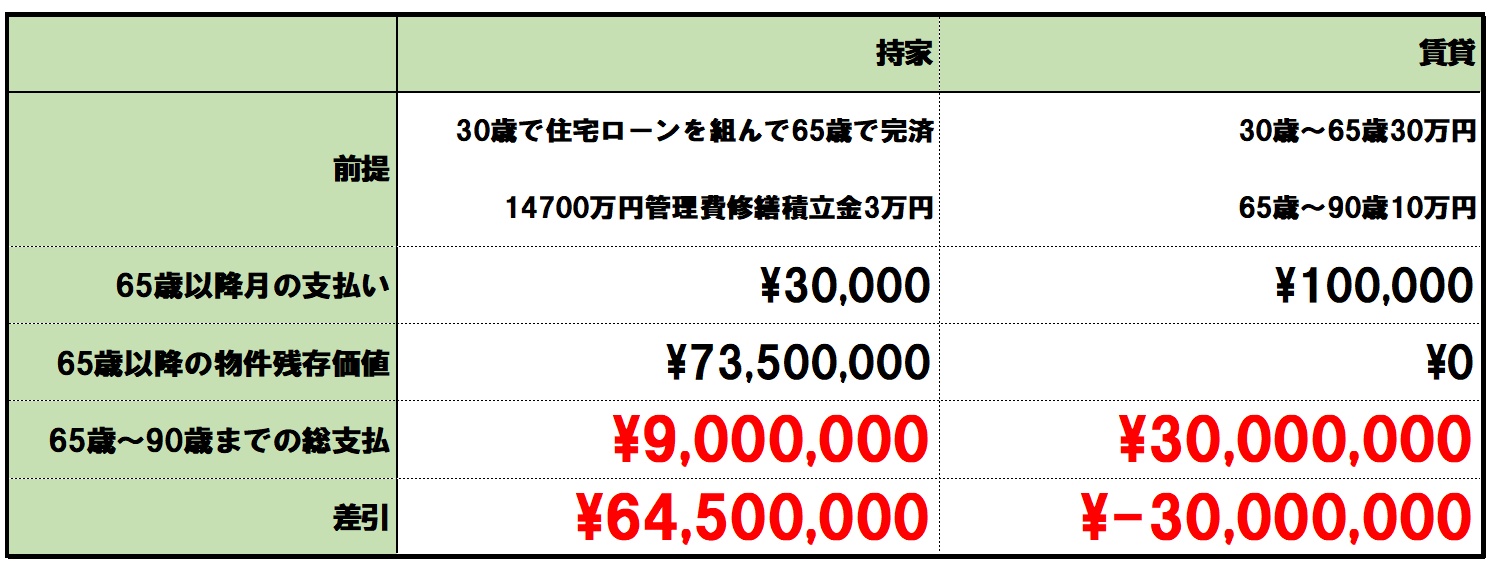

36年目以降のキャッシュフロー

重要なのは36年目以降以降です。

一般的に老後に突入していると考えられますので、

持家→管理費修繕積立金のみ

賃貸→家賃

の支払いとなり大きく差が出ます。

更に、残存価値があるため、万が一の資金化も可能で非常に安心と言えます。

投資も踏まえた視点

賃貸+投資vs持家の比較も重要です。例えば、賃貸に住みながらシミュレーション上の差額月11万円を投資信託に回すと、35年後には約8110万円になる計算(年利3%と仮定)となります。

リスク分散の観点からも、この選択肢は魅力的かもしれません。

まとめ

月の居住費に使える金額が30万円だとして、全額を住宅ローン(及び管理費修繕積立金)に回すのではなく余裕を持たせることが重要です。例えば住宅ローン及び管理費修繕積立金25万円、5万円投資、など資産を分散して形成することをオススメします。

「賃貸か持家か」に絶対的な正解はありません。

でも、こうして情報を整理して考えることで、後悔のない選択ができるはずです。

それに、家族と過ごす幸せな時間は、どんな家に住もうと変わらないもの。

その上で、皆さんにとってベストな選択ができることを、心から応援しています!

マイホームを持つことの喜びは、数字では表せません。

でも、その夢を叶えるためにも、冷静な判断が必要なんです。

頑張って考えて、素敵な住まい選びをしてくださいね!

コメントを残す